インド株インデックスファンドはインデックスに大きく劣後する!?

最近インド株への投資に注目が集まっています。

2023年10月に発表されたウェルスアドバイザーの投資信託の流出入ランキングでも、インド株投信が上位ランクインが複数。

しかし、いろんなインデックスファンドがあるなかインド株には思わぬ弱点が!?

詳しく解説していきます。

まず、インド株投資の魅力については、こちらを読んでみてください。

インド株インデックスファンドはインデックスに劣後する?

指数に連動するように作られているのがインデックスファンドなのにどういうこと?

そう思われる人も多いと思います。

しかし、実はインド株にはほかの市場にはあまりない理由でこのようなことが起こるのです。

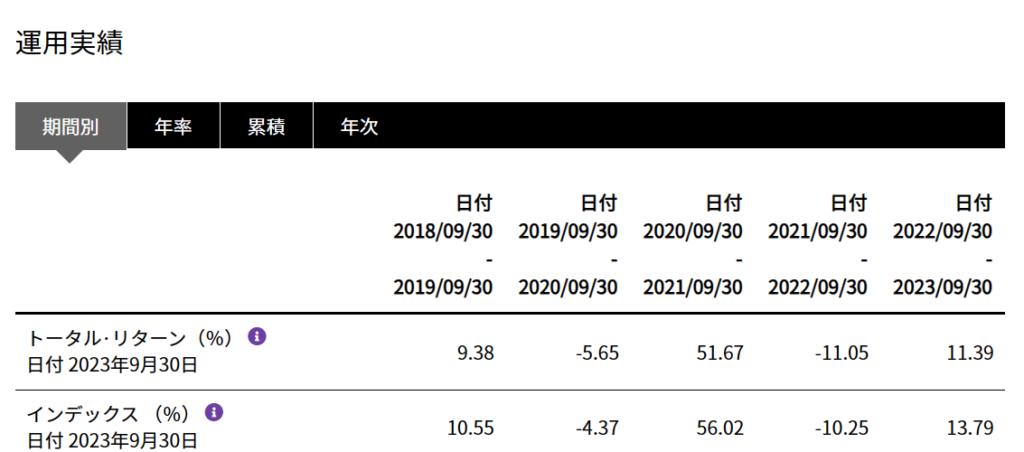

まず、iシェアーズ・コア S&P BSE SENSEX インディアETFの数字を見てみましょう。

これはSENSEXに連動するインデックスファンドです。

信託報酬の分くらい劣後するのなら、しょうがないかと思うかもしれませんが

実際見てみると、毎年大きく劣後しているのがわかります。特に20年は5%近く乖離。

なぜ、インデックスファンドなのに、このようなことが起こるのでしょうか。

理由はキャピタルゲイン税というものです。

インドのキャピタルゲイン課税とは

インドでは株式などの資産について、私たちが取引するためには現地に対して

- 1年以上保有して売却した場合は利益の10%

- 1念未満の保有で売却した場合は利益の15%

これらが、税金として課せられています。

では、普段投資する日本やアメリカなどの投資信託も同じことではと思うかもしれません。

しかし、米国などに投資する投資信託などファンド内にはほとんどかかっておりません。

だから分配金を受け取らず再投資した方がパフォーマンスがよいとよく言ったりしますよね。

それは租税条約の関係もあるようです。

キャピタルゲイン課税による影響

さて、アクティブファンドはもちろん、インデックスファンドもリバランスという形で投資先の売買を行います。

しかし、売却時のキャピタルゲイン課税が発生するたびにすべて一度に価格反映させてしまうと、基準価額が急変してしまう可能性も。それは困っちゃいますよね。

よって、ある程度の期間で徐々に織り込めるように調整がおこなわれいているようです。いわば信託報酬のようなイメージですね。しかし、運用報告書などに記載されず価格に転嫁されるようです。わかりづらい…

そして、このキャピタルゲイン課税はインド株現物にかかるものです。

そのため、一部のインド株インデックスファンドでは先物を活用しています。

インド株インデックスファンドで先物を使っている!?

例えばシンガポール市場に上場しているインド株Nifty50先物は市場があくまでシンガポールなのでキャピタルゲイン課税の影響を受けないというものです。

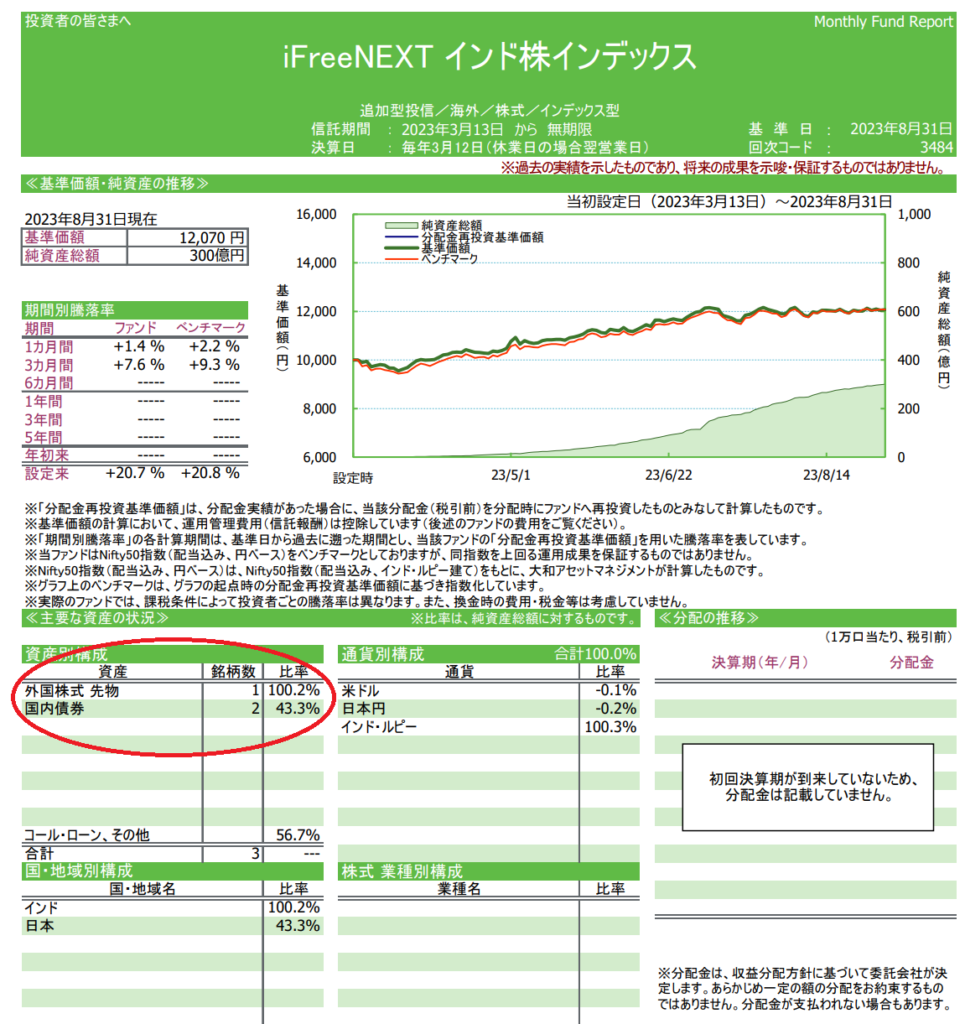

例えば、大和のiFreeNEXT インド株式インデックスの例を見てみましょう。

インデックスファンドなのに、組入は先物になっていますね。これにより、キャピタルゲイン税を回避できます。

しかし、先物で取引をするにはコストが必要になってきます。

つまり、先物にはロールオーバーなどの際に発生する先物の調達コストという金利コストがあります。

ざっくりですが、先物は現物+3ヵ月ものなどの金利コストが上乗せされた価格でで計算されます。

よって金利分が徐々にインデックスから劣後していく、というものになります。

それでもインドに魅力があると思うなら投資する価値はある

確かに、インド株式の投資信託やETFには投資する上で非常に大きなデメリットが分かりました。

決して、インド株投資を否定するものではありません。インド経済の成長は期待できると思っています。

例えば、前記事で述べたように人口ボーナスや政府の巨額のインフラ投資など経済発展へとても大きな期待があるのも事実です。

例えば、米国ADRとして上場するインド株なら、キャピタルゲイン課税はありません。個別株を狙っていくか、もしくは理解して投資信託を買うか。自身で理解して決定していきたいですね。

全世界株インデックスを知ろう・MSCIオルカンやFTSE – みみるの資産形成 (mimiru-investment.com)

細かいことを気にせず、投資できるオールカントリーについても参考になれば。インドにも投資できますしね。

にほんブログ村 今なら無料のオンライン講座!投資の達人になる投資講座