実質金利、現在アメリカFRBによる利上げや日銀のイールドカーブコントロールといった

金利の話題について注目度が非常に高まっていますよね。利上げの有無だけではなく、現在の金利状態が物価に対してどのようなものか。これも把握しておく必要があります。

さらに、FRB高官もよく発言します。しかし、そもそも実質金利って何なの?なんで注目されているの?といった内容をまとめていきます。

実質金利とはなんなの

まず、実質金利とは、物価上昇率(インフレ)度合いを加味した金利のことををいいます。

それにたいして使われる言葉が名目金利で、普段私たちが定期預金の金利や国債の利回りなどで目にする金利は名目金利のほうになります。

ちなみに、計算方法はこちらです。

実質金利=名目金利ーインフレ率(期待インフレ率)

名目金利からインフレ率を引くことから、物価上昇が強まれば実質金利は下がり、インフレ率が下がれば逆に高くなっていきます。

金利情勢に対するイメージとしては以下のようになります

アメリカの実質金利の計算では

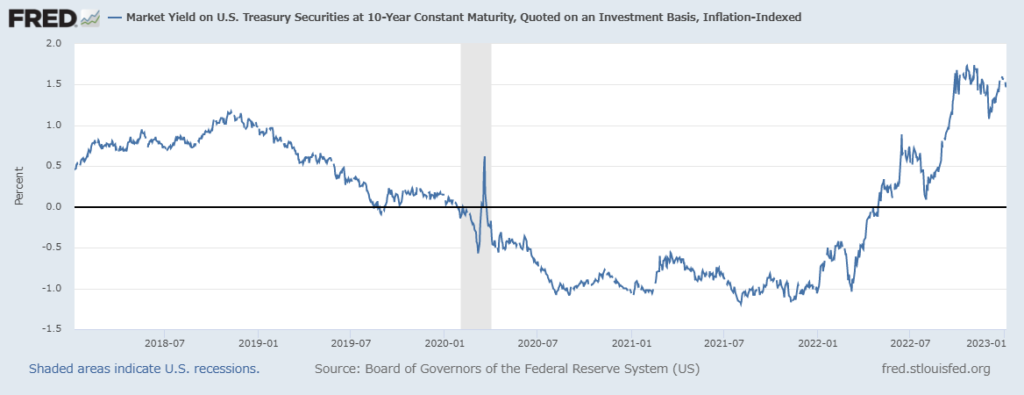

実質金利は名目金利からインフレ率を引くということですが、アメリカではどんな金利を活用しているか。

名目金利は10年債利回り・インフレ率はBEI(ブレーク・イーブン・インフレ率)という予想インフレ率が採用されることが多いようです。

つまりアメリカでいう実質金利=10年債金利ーBEI(期待インフレ率)

・10年債は最も注目される利回り指標の一つ。

・BEIはプラスなら物価上昇予想、マイナスなら物価下落予想が高まっていると考えていきます。

次に市場や株価などにどう影響を及ぼすかみていきましょう。

実質金利が市場や株価、通貨にどんな影響を及ぼすか

では、この金利が株価などにどんな影響を及ぼすかを見ていきましょう

①実質金利がプラスだった場合

定期預金や国債の金利が5%・インフレ率が0%だったとします。計算すると

実質金利は名目5%からインフレ率0%を引いて5%、プラスの状態ですね。

・あなたが3,000万円の預金があり、それで3,000万円の家の購入を検討しているとしましょう。

このとき1年預金においておけば5%金利がつき、預金は3,150万円になります。一方、家はインフレが0%なので3,000万円のままです。

物価・金利面からは預金のままおいておいたほうがお得となりますね。

・実質金利がプラスではリスクを取らず、預金や国債を選択しがちになる。

・株式も現在価値が下がるため、下がりやすくなります。

・インフレ以上に預金が増えるため通貨が買われやすくなる

②実質金利がマイナスだった場合

先ほどとは反対に、定期預金や国債の金利が0%・インフレ率が5%だったとします。計算すると

実質金利は名目0%からインフレ率5%を引いて-5%、マイナスの状態ですね。

同様に先ほどと同じ家を買うケースを考えてみましょう。

このとき1年預金においても金利は0、預金は3,000万円のまま。一方、家はインフレが5%なので3,150万円になります。

つまり、物価・金利面からは預金のままおかず、早く家を買ったほうがお得となりますね。

預金が目減りするというのは実質金利マイナスからきているんですね。

これらをまとめると、以下のような特徴や傾向があることが考えられますね。

・実質金利がマイナスでは預金や国債では目減りするため消費などが積極的になる

・株式も預金ではインフレ率に負けるため、インフレ率以上の運用ができるよう活発に。

・価値が目減りしていくため、通貨が下がりやすくなる

・ゴールドなどの実物資産も上がりやすい

実質金利と米国株と見比べてみる

さらに、この金利が株価がどうかかわっているかチャートを見ていきましょう。

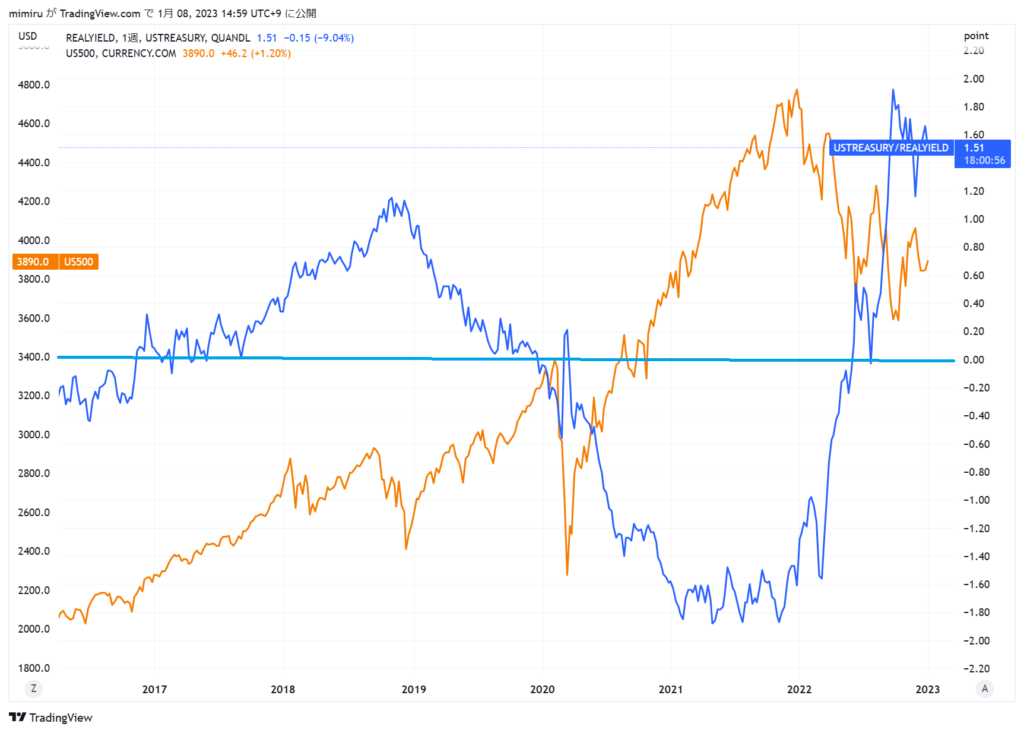

青が実質金利・オレンジがS&P500指数です。

比較的逆の動きが感じられますね。

特にコロナショック後、FRBの緊急的な金融緩和により実質金利が大きくマイナスになったときは、預金がどんどん目減りしていくため株式市場にどんどん資金が流れ、大きく上昇しました。

18年頃をみてみると、実質金利0近くでは株価が上昇も、大きく上昇しだすと株の下落に繋がっているところがありますね。

ただ、為替は相手国の影響もうけるため、金利だけでは判断しづらいですね。

22年からの株安は実質金利が急上昇し株の価値が低下

20年コロナショックでの量的緩和では、市場ではインフレが高まっていくなか、金利は抑えられたままなので実質金利が低下。その結果、株価はどんどん上昇していきました。

しかし、22年ついにFRBはテーパリングからハイペースな利上げを開始。10年債金利は4%を超えるなど金利が急騰したため、実質金利が上昇、プラスに転じたことで株の価値が相対的に低下、22年の株安につながりましたね。

実質金利の動向はFRBの判断にも影響

FRBはFOMCでFFレートと言われる政策金利をどうするか会議を行っています。

その際に、金利の状態が非常に大事なものになります。

実質金利がプラス→引締状態にある。

実質金利がマイナス→緩和状態にある

どれだけ金融緩和・引締めを行っていくのか考え行く中で、金利動向にも注目したいですね。

また金利を学ぶ上で下の書籍も非常に参考になると思います。

一度よかったら読んでみてください

| 金利を見れば投資はうまくいく 運用キャリア30年超のファンドマネジャーが教える/堀井正孝【1000円以上送料無料】 価格:1,738円 |

まとめ

実質金利についてみていきました。インフレ率を加味した金利のことで、私たちの生活にも知らず知らずのうちに影響を与えているものですね。

投資をしていく中で、今後どうなっていくのだろうと考えたり予想をしていくと思います。

その時に実質金利の傾向も一緒に見ていくことも大事かもしれませんね。

10年債を使ったものについてはFREDのサイトでもみることができます。

Iそして運用についてどのように行っていくか、目安イメージを持つことも大事です。同時に読んでいただけると嬉しいです。

運用の入金力と利回りの目安・いつまでにいくら貯める?わかりやすく解説します – みみるの資産形成 (mimiru-investment.com)

にほんブログ村

にほんブログ村

実質金利が上昇していく:デフレ傾向

実質金利が下落していく:インフレ傾向