いきなりですが9年満期で元本保証の商品があります。そして金利計算は以下の通りです。

1つめは、年利回り11.4%です。そして

2つめは、年8%の半年複利商品。

あなたならどちらを選びますか?

金利計算は、見た目で勘違いしがち

実は先ほどの問題、2つの商品ありました。なんとなく11.4%が良さそうと思った人もいると思います。しかし

・2つは全く同じ商品なのです。

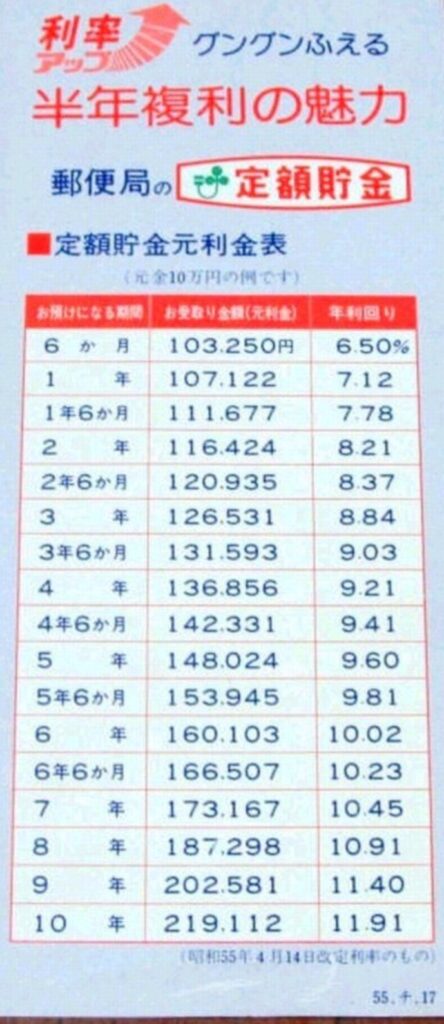

これは昔の郵便局の定額貯金の 元利金。そして利率表です。見ると10年と長期になるにあたって年利回りが高くなっていますね。

しかし、実は3年以上ではすべて同じなのです。

先ほどの問題は、この郵便局の定額貯金の9年ものを活用しました。

しかし、なぜ同じ利回りのはずがこのような差が出るのか、そこに大きなからくりあります。

そしてそれを知る事で、金利に敏感になり見た目にごまかされないようにもなります。

では、実際計算をして確認をしてみます。しかし、その前に。

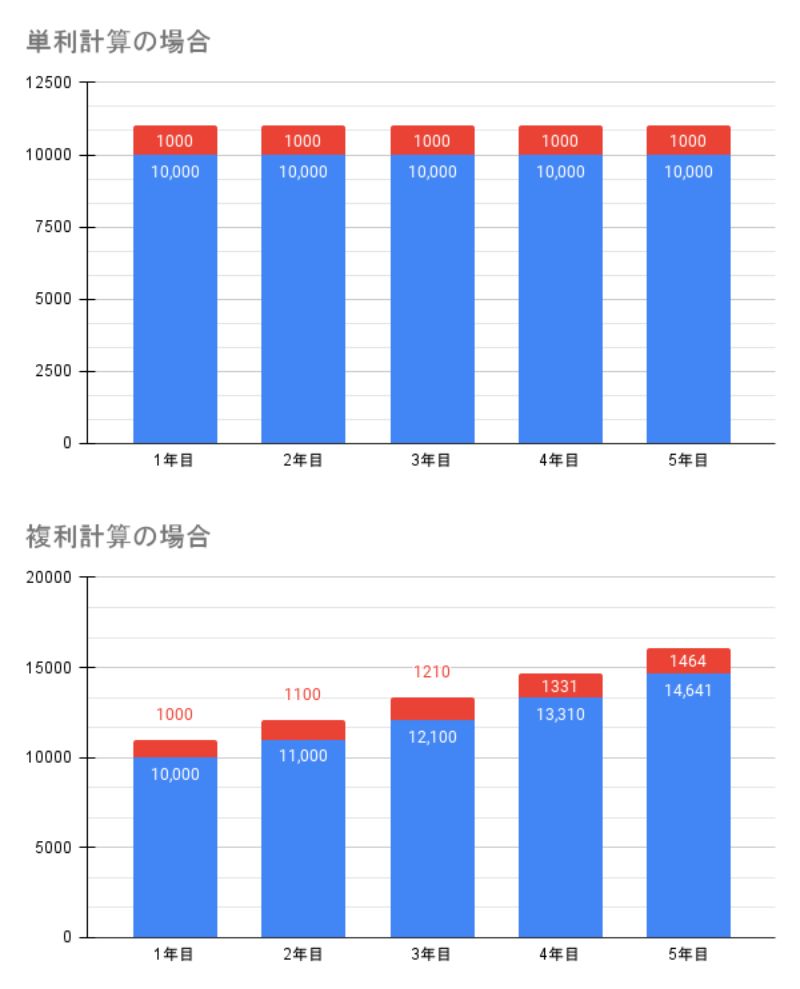

金利計算を見る上で、単利と複利の違いを確認する

単利と複利の違いを先に確認してみましょう。この違いを理解するのはとても大事です。

そしてこの表は年10%利回りの商品を単利・複利で表しています。

単利計算は、毎年最初の元本にのみ、利息が生まれるという金利計算です。しかし

複利計算は、発生した利息も元本に上乗せした分に対しても利息が付くという金利計算。

そして5年後の金額は、単利15,000円、複利16,105円と差がついていきます。

つまり、資産を増やすには複利で雪だるま式に増やすことを意識したいということです。

郵便局の定額貯金はどのように計算されているのか

郵便局の定額貯金は、書かれているように半年複利で金利計算されるの商品です。

つまり、半年ごとに利息が出る。そしてその利息も元本に組み込んで、次回利息が出る、という仕組みです。

9年満期のところを見てみましょう。年利回り11.4%とあるので、年11.4%の複利か、と思ってしまいますよね。では実際に計算してみましょう。

計算方法は11.4%の半分5.7%が9年間、半年複利なので18回利息が支払われる、ということです。

つまり、10万円(元本)×1.057(利息)の18乗、という式が成り立ちます。

これで金利計算をすると271,237円となり表示の金額と合いませんね。

この商品は年間8%の半年複利商品だったのです。

そして先ほどと同様に金利計算すると、10万円(元本)×1.04(利息)の18乗=202,581円とぴったりになります。

実は3年より満期が長ければ、どれも同じ半年複利の金利計算だった

| 満期 | 複利計算回数(4%) | 金額 | 表示の年利回り |

| 3年 | 6回 | 126,531円 | 8.84% |

| 4年 | 8回 | 136,856円 | 9.21% |

| 5年 | 10回 | 148,024円 | 9.60% |

| 6年 | 12回 | 160,103円 | 10.02% |

| 7年 | 14回 | 173,167円 | 10.45% |

| 8年 | 16回 | 187,298円 | 10.91% |

| 9年 | 18回 | 202.581円 | 11.40% |

| 10年 | 20回 | 219,112円 | 11.91% |

上表のように、4%での半年複利でそれぞれの年数に応じた回数を計算するとパンフレットの数字と同じようになります。

定期預金(利息シミュレーション)| 円預金 | 楽天銀行 (rakuten-bank.co.jp)

いろんな金融機関がシミュレーションソフトを提供してくれています。

しかし、パンフレットの年利回りは大きな差がありますがなぜなのか。

利回りを大きく見せるためのからくりを見ていきましょう。

利回りを高く見せるからくりとは

本当は8%の利率なのに、どうして14%などという数字になるのか。

そこには年平均利回りという使い方を郵便局が行ったというものがありました。

つまりどういうことをしたか、というと、9年だと102,581円の利益が出たという事になります。しかしそこで

それをそのまま年数で割ってしまおう

という単利の考え方をしてしまったんですね。そして14.0%という数字が生まれました。

この表現がいいのか悪いのかはいろいろ思う所もあります。

しかし、金融機関からすれば、見た目の金利が大きい方がお客様も集まりますよね。

次に、同じ数字でも考え方によって利回りの考え方が変わる例を紹介します。

NISAは実は20%の効果ではなく25%だった!?

NISA口座(少額投資非課税制度)を活用されている人もいると思います。

そしてその非課税となる内容は、配当金・売却益の非課税、というものですよね。

しかし、見方を考えてみるとNISAは25%分の投資メリットがあるということです。

例えば100万円利益が出た場合、

NISAならそのまま受け取れるので手取りは100万円ですよね。

しかし、普通は20%(復興税などは除く)かかるので手取りは80万円になります。

ここで意識したいのは、確かに差は20万円で20%と思いがちですが、

・課税後100万円の利益を出すには125万円の利益が必要ということです。

つまり、NISAと同様の利益を受け取るためには通常25%の利益を出す必要がある。

これが20%の非課税だけど、実際は25%分の投資効果があると見方の変化で利回りが変わる例です。

利回りのトリックはいろんなところに隠れている

利回り計算は日常だと割引や〇%のポイントプレゼントなど、買い物で目にするときが大木ですね。そしてもちろん投資でもよく目にすると思います。

例えば家電屋さんでの光景。

A店では10%割引します。そしてB店では10%ポイントプレゼントします。と競争していたりしますね。

同じ10%の還元ですが、利回り計算だけで見るとどっちが有利でしょうか。

・この場合A店、10%割引のほうが利回り上有利になります。しかし買い物の中身は考えません。

🌸B店は10万円で11万円分の商品を手に入れることとなり10%得をしています。しかし

🌸A店は9万円で10万円分の商品を手に入れています。つまり11.1%分得となっています。

つまり同じ10%という還元でも違いがあるということですね。

まとめ

投資の世界ではアメリカがQT(量的引き締め)を本格化し、9月からは倍増すると言われています。ややペースが遅れていますが、重要ですね。

[米国株]FRBの引締め本格化、ところでQTとは – みみるの資産形成 (mimiru-investment.com)

そして投資でも見た目の利回りと本当の利回りに差はないのか、見極めたいですね。

さらに、日常生活でも意識してみると違った考えが見えてくるかもしれないですね。

にほんブログ村

コメントを残す