iFreeHOLD 米国国債(T-Zero2044)という投資信託について説明します。

この投資信託は今までと違って変わった特徴があります。

それは、“1つのストリップス債にのみ“投資をしているものになります。

この投資信託の特徴、ストリップス債についてわかりやすく解説していきます。

ストリップス債の特徴は複利効果、雪だるま式です!

ストリップス債ファンド、iFreeHOLD 米国国債(T-Zero2044)の概要

まずは、投資信託の概要について説明します。

- 名称:iFreeHOLD 米国国債(T-Zero2044)

- 運用開始日:2024年3月27日

- 信託期間:2044/06/15まで

- 運用会社:大和アセットマネジメント

- 投資対象:2044/05/15満期のストリップス債1銘柄のみ

- 信託報酬:0,1705%

- 販売会社:SBI証券・auカブコム証券・楽天証券・松井証券

- 新NISA:成長投資枠

似たETFとしては1-3年のゼロクーポン債を扱う、グローバルX 米国T-Bill 1-3か月 ETF(CLIP)などが該当します。

次に、これがどんな投資信託なのか中身を見ていきましょう。

ストリップス債1銘柄に投資する投資信託

なんとこの投資信託は、2044年5月15日満期のストリップス債1銘柄のみに投資を行うものです。

分散が売りの投資信託には珍しい試みですよね。

では、このストリップス債について詳しく見ていきましょう。

ストリップス債は複利効果の狙える米国債

ストリップス債は米国債の一つです。ゼロクーポン債とも呼ばれます。

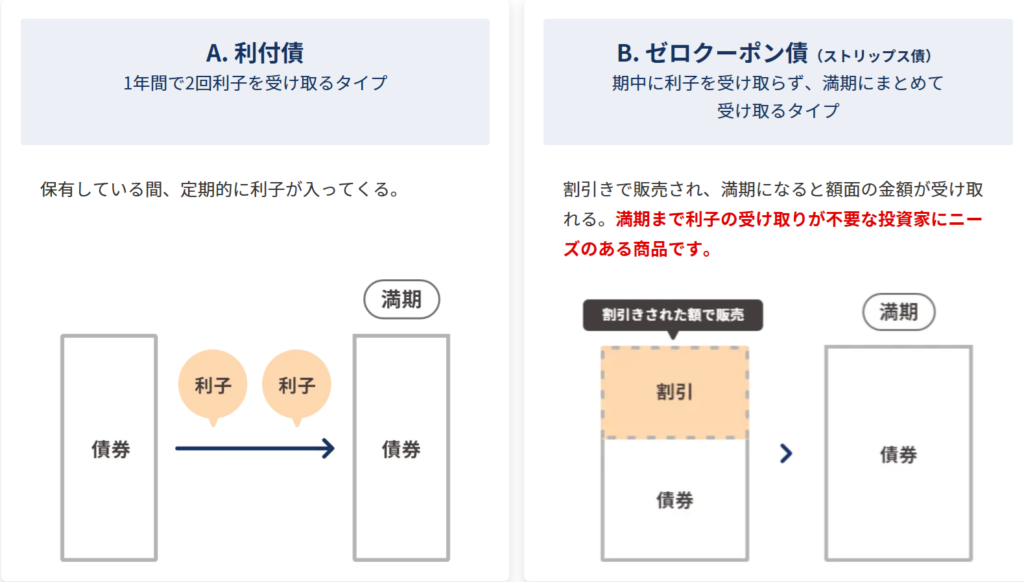

普通、国債・債券と聞くと

元本を払い、途中利息を貰って、満期に元本が償還される。そんなイメージが多いと思います。

よくいう債券は通称利付債といいます。違いをイメージで見てみましょう。

まず、利付債はイメージでいうと100万円で購入し、毎年1万円ずつの利息をもらい、満期には100万円+利息が償還される。単利型。

一方、ストリップス債には次のような特徴があります。

- 利払いの無い、割引価格で取引される債券

- 償還時(満期)には額面100%で償還され、それに向けて単価が上昇

- 途中に受け取る利息はなく、その利息分単価を上昇させる。

- 利回り分の単価が上昇する間に税金がかからない複利運用。

- 米国債という抜群の信用リスクの低さ。

もちろん途中解約などもできます。

債券の複利効果は凄い!単利との比較

20年4%の場合。このような形に。20年で約2.2倍になります。

通常の債券がインカム目的に対し、こちらはキャピタルゲインを目的としていますね。

※ただし、満期が100なことは変わりませんが、金利が変動によって途中の上下はあります。

これが20年4%の単利の利付債であればどうでしょう。

4%×20年=80%の投資効果ですね。約40%の違いがでることに。

複利の効果はすごい!

ストリップス債、現物債でもつか投資信託で持つか

しかし、1銘柄のストリップス債しかもたないのならば、現物の債券を買えばいいじゃない。そう考える人もいらっしゃると思います。

ここで、ストリップス債を投資信託で保有するメリットデメリットを解説します。

- 100円から投資ができる

- NISAの成長投資枠が活用できる

- 為替手数料が不要

- 債券を売買するための内部の手数料がいらない

次に、デメリットを見ていきます。

- 満期のときに円の状態で清算される

- ドルで売却、保有ができない

- 信託報酬がかかる

- 売却時は約定するまで値段はわからない

では、これらについて解説していきます。

まず、NISAの活用について、債券はNISAを活用することができません。

次に大事なのは、債券を売買するための内部に手数料について。これをみていきます。

現物の債券の売買には内部手数料がかかっている

私たちが、現物の債券を売買する場合、新発を除いて内部手数料がかかっています。

証券会社が提示する単価×数量で計算しており、新たにそこから手数料が発生はしていませんが、内部でかかっているところを紹介します。

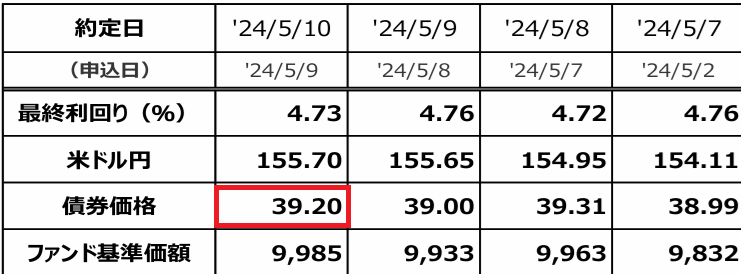

こちらは、ダイワアセットでの投資信託の買付値。

5/10時点で39.20となっていますね。

対して、5/17時点のSBI証券での同じ債券の価格。

1週間の差があるので、ややずれはありますがそれでも約5%の差がある事が分かりますね。

しかも、この内部の手数料はどれくらいかはブラックボックスとなっています。

自分の欲しい年限や通貨の債券を買うためには必要なコストかも知れませんが、このファンドがあるのならコスト面では有利になりそうですよね。

信託報酬がありますが、その差を十二分に埋めてくれるものだと思います。

ストリップス債はゴールのイメージがしやすい

投資を行う上で、大事なことの一つはゴールベースアプローチ。目標から逆算すること。

この投資信託は、1つのストリップス債にのみ投資を行うため、投資をした時点でおおよそのゴールがはっきりわかります。ダイワアセットマネジメントがシミュレーションをおいてくれています。

例えば、5/10なら単価は39.2のため満期には100/39.2=2.55倍となるのがわかります。

現在の為替155円70銭からするとドル円が60円程度が損益分岐点とはっきりしますね。

ダイワアセットが公表してくれるのはありがたいね。

このように投資のゴールのイメージのしやすさは株式投資にはないところですね。

しかし、満期時に強烈な円高になる可能性もありますよね。ここでデメリットが出てきます。

現物債券であれば増えたドルで償還し、円安になるのを待つことができます。

しかし、投資信託ではそれができない。ここが大きなデメリットとなりますね。

成功するかどうかは、為替しだいとなってしまうということです。

リスクを抑え、長期リターンをしっかり上げたい人におススメ

この投資信託、ストリップス債は長期で持つことが大前提です。

経済に〇〇ショックがあったとしても、満期には債券価格100になります。

さらにストリップス債は米国債なので信用力も抜群に高い。

ドルベースで24年5月時点では満期になると2倍以上になることが債券上きまっているため、リスクを抑えた運用を行いたい方にはおススメの投資信託ですね。

さらに、NISAで上昇分を非課税にできるのもありがたいポイント。

特に、保有したところの金利利回りで保有していくので、金利が高いタイミングでの投資がおススメ。

米国債についてはこちらの記事も良かったら見てください。

米国債、上昇する金利と債券や債券ETFの種類・そして買い方 – みみるの資産形成 (mimiru-investment.com)

応援よろしくお願いします。ぽちっと

にほんブログ村

口座開設して、投資の準備をしようPR

iFreeHOLD 米国国債(T-Zero2044)を購入するうえで口座開設をまず行っておかないといけませんね。ぜひこちらから開設して準備してくださいね。

口座開設はこちらから。楽天証券↓

マネックス証券↓

松井証券の開設もおススメです。↓

auカブコム

ぜひ、口座開設して金投資をやってみてね。

さらに、ウィブル証券様とコラボやってます。特典もゲットしてね。

投資の勉強。投資の勉強バフェッサ。サブアドレスがあったほうがいいかも。

にほんブログ村