ついに、auアセットマネジメントから、為替ヘッジなしのレバナスが登場。

詳しく解説していきます。

auAMレバレッジNASDAQ100為替ヘッジなしの概要

まず、auAMレバレッジNASDAQ100為替ヘッジなしについて、ファンドの概要をみていきましょう。

- 名称:auAMレバレッジNASDAQ100為替ヘッジなし

- 運用開始日:2024年7月26日

- 信託期間:無制限

- 運用会社:auアセットマネジメント

- ベンチマーク:ナスダック100指数

- 取り扱い:SBI・マネックス7/19から。楽天証券7/22から。

- 信託報酬:0.4334%%(税込み)

- 新NISA:不可

いままでのレバナスとヘッジなしとの違う所

まじ、これまで大和アセットマネジメント・楽天投信投資顧問・auアセットマネジメント・農林中金アセットが出してきたレバレッジナスダック100は全て為替ヘッジありでした。

また、T&Dアセットマネジメントのブルベアシリーズのナスダック100ダブルブル。こちらは為替ヘッジなしですが、為替も2倍のレバレッジがかかっていました。他にも信託期間がとても短い、販売会社が少ないというデメリットもありました。

今回の、auAMレバレッジNASDAQ100為替ヘッジなしは

株価の変動は2倍・為替1倍。

という今までにないスタイルとなっています。

株価のレバレッジ、為替ヘッジ・レバレッジのちがい一覧

次に、ナスダック100ファンドについて、ファンドごとに株価のレバ、為替ヘッジ・レバレッジのかけ方を一覧に。

右に行くほど高リスクというイメージですね。

| 株価1倍 為替ヘッジあり | 株価1倍 為替1倍 | 株価2倍 為替ヘッジあり | 株価2倍 為替1倍 | 株価2倍 為替2倍 |

|---|---|---|---|---|

| MAXISナスダック100上場投信(為替ヘッジあり) | ニッセイNASDAQ100 | iFree レバレッジNASDAQ100 | auAMレバレッジNASDAQ100(為替ヘッジなし) | T&D NASDAQ100ダブルブル |

| iFree NASDAQ100為替ヘッジあり | iFree NASDAQ100 | 楽天レバナス | レバレッジドラッガー | |

| など | など | auAMレバレッジNASDAQ100 |

日本で株価2倍・為替1倍というのはこのauAMレバレッジNASDAQ100が初めて。

では、商品の内容について詳しく見ていきましょう。

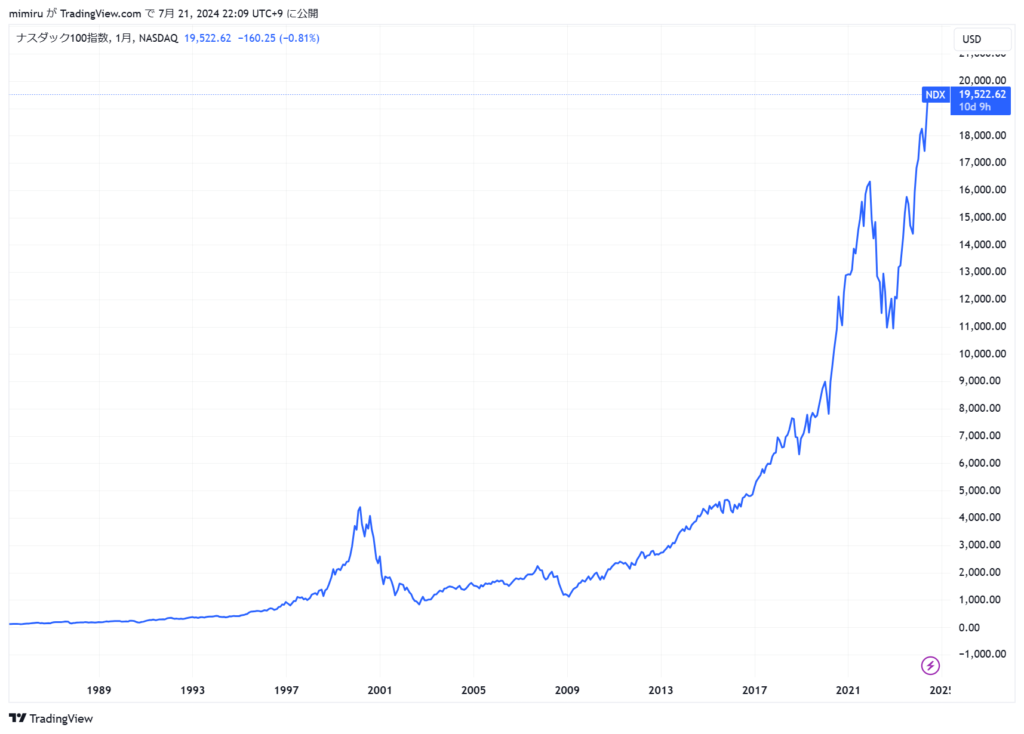

ナスダック100のおさらい

さて、レバナスの仕組みの前に、ナスダック100ってどんなものだったでしょう。

あらためて確認します。

アメリカの指数で有名なNYダウ。そして、S&P500、さらにナスダック。

ナスダック100はナスダック市場の中のトップ100の銘柄を指しています。

※細かい諸条件などはあるので完全トップ100ではありません。

アップルやマイクロソフト、エヌビディア、アルファベットなどビックテックと呼ばれる銘柄たち。そのハイテク成長の恩恵を一身に受ける可能性があるものですね。

実は、スターバックスなど身近な銘柄も入っています。

非常に力強さを持つ指標として注目されていますね。

レバレッジをかけるってどういうこと?先物について

ここから、レバレッジの仕組みに移っていきます。

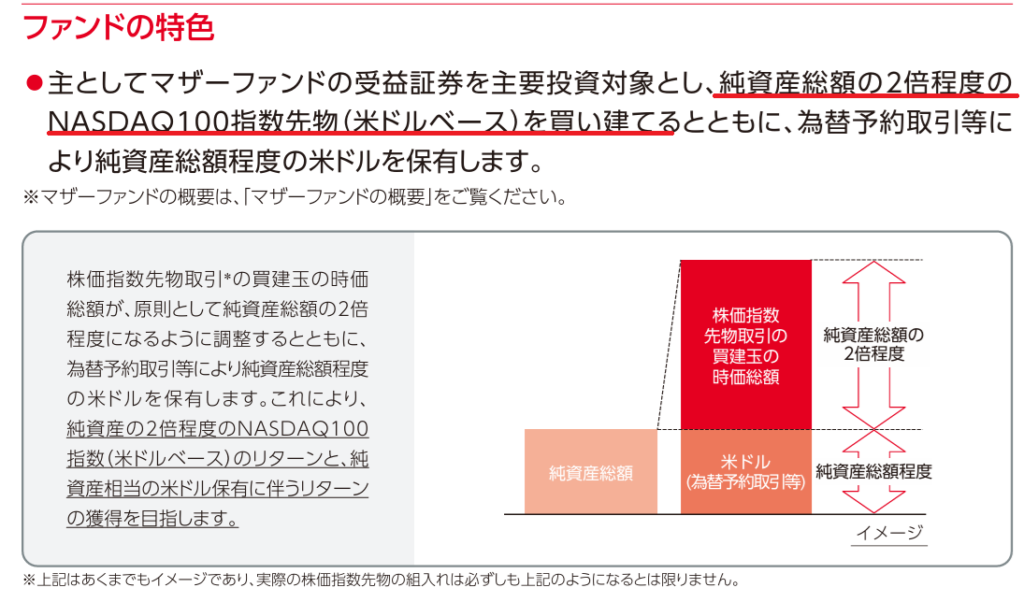

まず、レバナスはナスダック100の日々2倍レバレッジをかけている、というものです。

仕組みとしては先物取引を活用して資産の200%分のナスダック100を保有している。ということです。

しかし、何もコストなく200%ものポジションを取る事はできません。

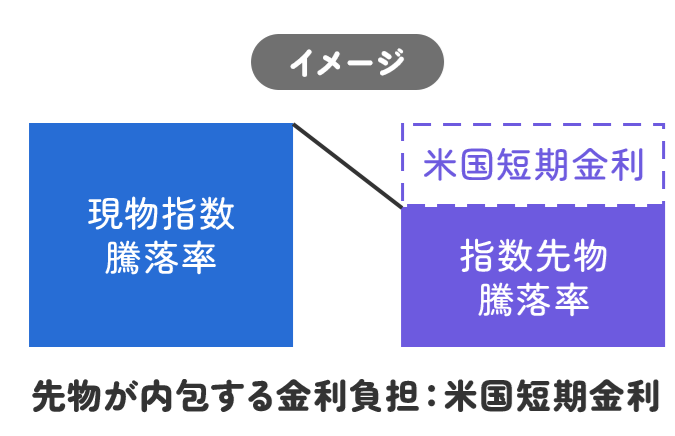

まず第一に、先物には次のような計算があります。

先物理論価格 = 現物価格 + 短期金利 − 配当金。

先物とは、将来○○という値段で売買するという約束事を言います。いくらかの保証料は必要ですが、現時点ですべてのお金が必要ではありません。手元に資金がない状態でも大きな取引ができるのが先物です。

しかし、売り手にとっては将来の日までお金が入ってきません。少なくともその分を定期預金や国債で運用していたら利息が貰えたのに。

それでは売り手に不利すぎますよね。そこで、買い手には短期金利分を上乗せするという決まりができたのです。

よって、レバレッジをかけるにはまず短期金利×レバレッジの倍率分、調達コストがかかるということです。

つまり、もしも株価がずっと横ばいだったら先物は金利分だけ現物に負けていくということですね。

先物についてその②残った資金は国債などで運用し調達コストを下げる

先ほど、先物は少ない資金で大きな取引ができるという事を述べました。

しかし、残った資金を遊ばせておくわけにはいきませんよね。

その間、多くは短期国債(3か月物など)で運用を行い金利収入を得ます。

金利収入と先ほどの先物調達コストが相殺される。よって、このauレバナス為替ヘッジなしでは短期金利の1倍相当が調達コストとなります。

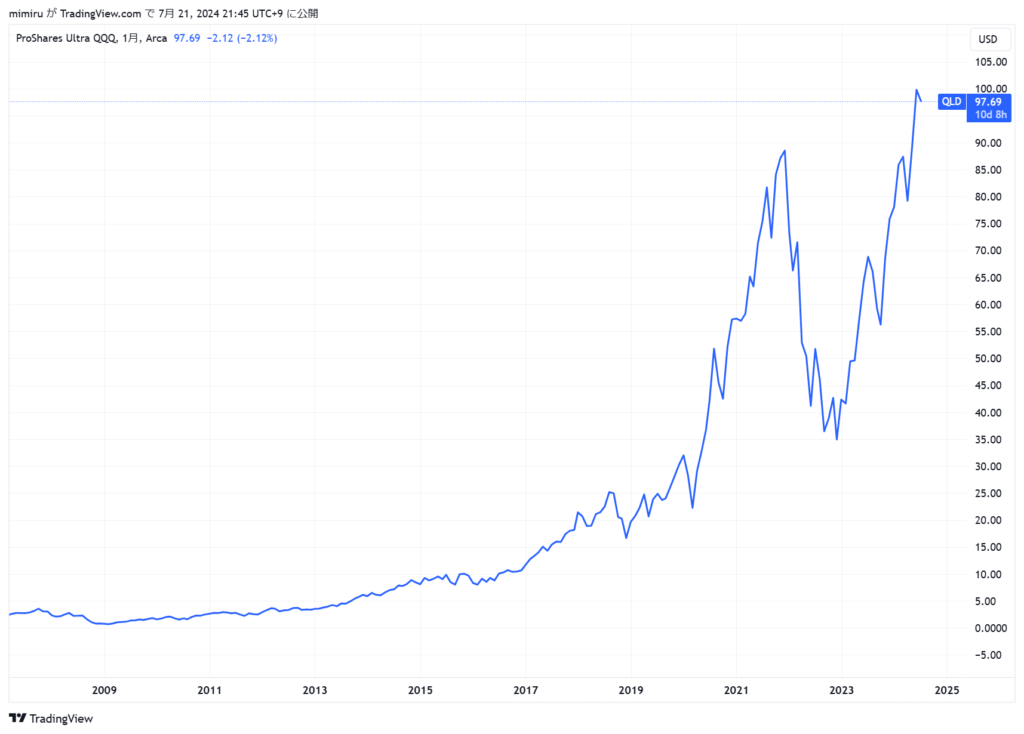

よって、米国ETFQLDに投資するイメージに近くなります。

今回の、auAMレバレッジNASDAQ100為替ヘッジなしについては、もともとのauレバナスのマザーファンド内で米ドル円の為替予約を用いて純資産の米ドル円の1倍ロングを行うことにより、ヘッジなしの効果と調達コストの軽減をおこなっています。

これまでのレバナスとの違い:為替ヘッジ

現在、市場に出ているレバレッジナスダック100(レバナス)は大和、楽天、au、NZAMの4本。

いずれも為替ヘッジありという特徴があります。

では、為替ヘッジは為替リスクを抑えるために行う事ですがどんな影響があるのか。

為替ヘッジが及ぼす影響を深堀する

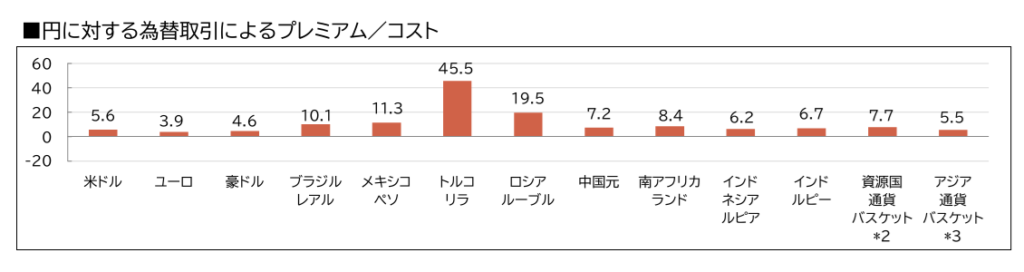

為替ヘッジを行うには、為替ヘッジコストがかかります。

それは、日米の短期金利の差、これがヘッジコストとなります。

現在米約5%、日本約0%と差し引き5%が1年間の為替ヘッジコストとなります。

為替ヘッジコストが及ぼす影響

- 先物の仕組み②で行った調達コストを下げることができない。

- 先物の保証金となる資金にも為替ヘッジコストがかかる。

など、為替ヘッジコストが大きな重しとなります。

よって為替ヘッジなしと比較して、残った資金に対する為替ヘッジコスト。そして、先物の補償金に対する為替ヘッジコストが余計にかかるという事です。

大和アセットによると、先物の証拠金は全体の4割程度とされています。

よって、単純計算にはなりますが24年6月時点では、ヘッジなしの先物調達コストは約5.6%、レバナスは為替ヘッジを込みにすると約13%となっているいうことです。

ドル円の為替を今後どう考えるか

為替ヘッジをどう考えるか。

為替ヘッジがなくなることで、先物の調達コストなどが下がります。

しかし、一方で為替の変動リスクを受けることに。

今後大きく円高に振れると考えるならヘッジのままの方が得策でしょう。

今後、日米金利差が縮小すればコストは和らぎます。さらに、もし日本の方が金利が高くなればヘッジプレミアムとしてむしろプラスに働くことも。

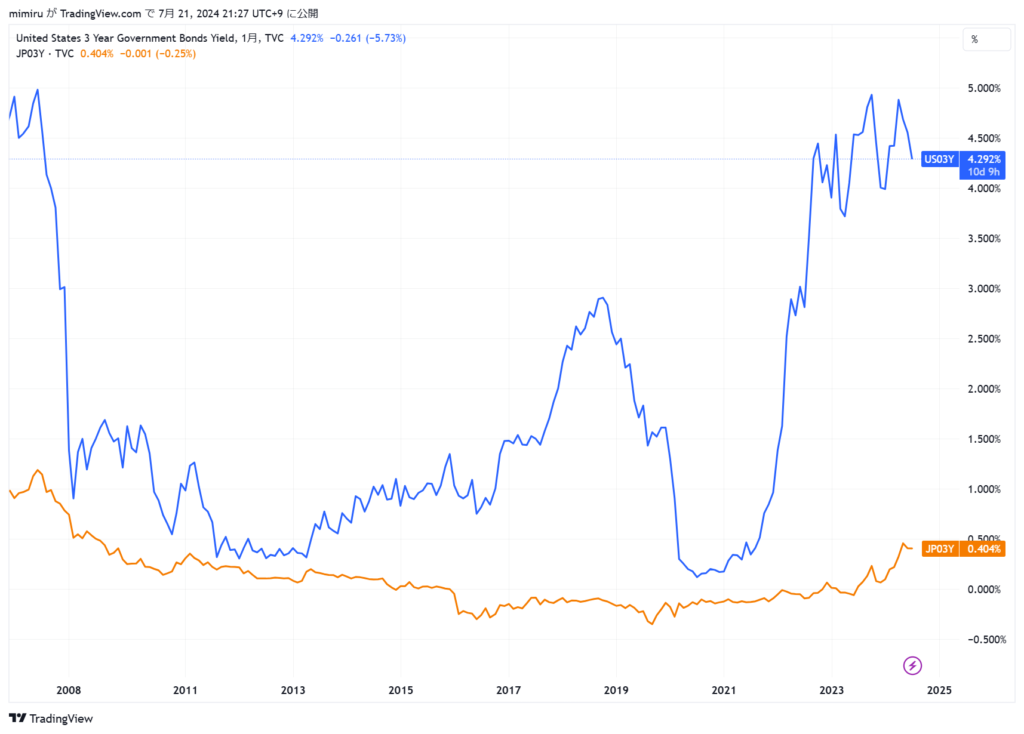

短期金利での金利差

では、肝心の金利差の動向を見ていきます。

これは、日米の3カ月物金利の推移です。青が米国3か月、オレンジが日本3か月金利です。

幅が広いほど、先物調達コストや為替ヘッジコストが大きくなる、ということです。

この表では、ありませんがオレンジが上、つまり日本の方が金利が高ければコストではなくプレミアムが貰える状況に。

日米の金融政策が非常に大事になってくるということです。

ドル円の推移

次に、長期的なドル円の推移を見ていきましょう。

固定相場で1ドル360円から変動相場となり、長い円高基調をたどってきました。

2011年には1ドル=75円32銭まで円高になりました。

その後、アベノミクスやアメリカの金利上昇によりドル円は上昇基調へ。

2024年後半、アメリカは利下げ・日本は利上げ方向へ。しばらくは圧倒的な円安ドル高の勢いは削がれる可能性があります。

唯一の基軸通貨であり、人口などでも成長続けるドルが上がっていくのか。

それとも、円が強さを取り戻すのか。この辺りをしっかり考えて投資したいですね。

にほんブログ村

auレバレッジナスダック100為替ヘッジなしを買うため口座開設

auレバレッジナスダック100為替ヘッジなしについて、解説してきました。

購入するには口座開設が必要になります。

口座開設はこちらから。楽天証券↓

マネックス証券↓銘柄スカウターも使いやすい。プロモーション

松井証券の開設もおススメです。↓

auカブコム

ぜひ、口座開設して投資をやってみてね。

NISAには2244もおススメです。

グローバルX US テック・トップ20 ETFが新規上場、ハイテクの中のハイテクETFを解説 – みみるの資産形成 (mimiru-investment.com)

資産運用の知識試してみませんか?